国家税务总局最新政策解读来了!小型微利100万以下不是2.5%,是5% !附详细解读!

2023-03-29 15:10:30

都错了!小型微利100万以下不是2.5%,是5%!

3月27日,财政部、税政司、国家税务总局最新发文!赶紧收藏转发!

100万以下税负是5%

就在3月24日大家都误以为小微企业100万以内的具体税负是2.5%,随着3月27日的政策出台明确了:

对小型微利企业年应纳税所得额不超过 100 万元的部分,减按 25% 计入应纳税所得额,按 20% 的税率缴纳企业所得税。

(注意:实际税负是5%,不是2.5%!)

也就是说,小型微利企业应纳税所得额300万以内(包含300万),统一减按 25% 计入应纳税所得额,按 20% 的税率缴纳企业所得税。实际税负是5%。

目前2个政策执行到期时间统一是2024年12月31日。

这次基本大家都理解错了!

3月24日明确说明了小微企业100万以内的优惠政策会延续,但是没有说最终具体的税负是多少,就在3月27日财政部、税政司、国家税务总局发布了:财政部 税务总局公告2023年第6号,明确了小微企业100万以内的具体税负是5%。

小型微利企业

的具体判断标准?

1、税收政策中的小型微利企业是指什么?

小型微利企业是指符合财政部、税务总局规定的可以享受小型微利企业所得税优惠政策的居民企业。目前,居民企业可按照《财政部 税务总局关于进一步实施小微企业所得税优惠政策的公告》(2022年第13号)、《财政部 税务总局关于小微企业和个体工商户所得税优惠政策的公告》(2023年第6号)相关规定,享受小型微利企业所得税优惠政策。今后如调整政策,从其规定。

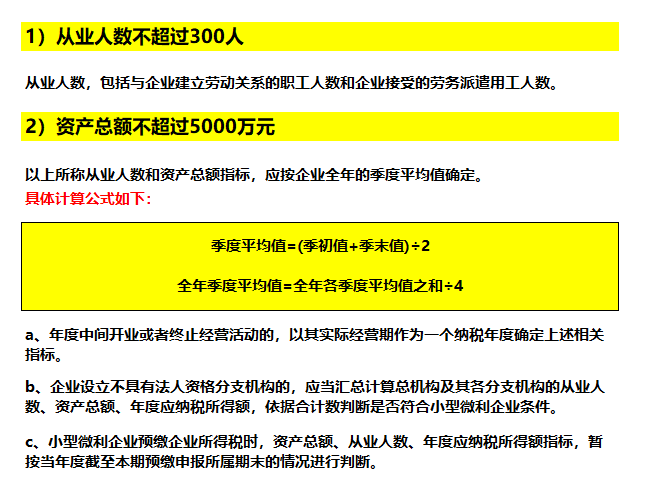

2、小型微利企业的判定条件如何计算?

2023年小型微利企业

季度预缴如何享受优惠政策?

1、判断是否符合小型微利企业的条件。

企业在年度中间预缴企业所得税时,按照政策标准判断符合小型微利企业条件的,即可享受优惠政策。

2、按照政策规定计算应纳税额。

今后如调整政策,从其规定,计算方法以此类推。

示例如下:

例:

A企业2022年成立,从事国家非限制和禁止行业,2023年1季度季初、季末的从业人数分别为120人、200人,1季度季初、季末的资产总额分别为2000万元、4000万元,1季度的应纳税所得额为90万元。

解析:

2023年1季度,A企业的条件判定如下:

“从业人数”的季度平均值=(120+200)/2=160人;

“资产总额”的季度平均值=(2000+4000)/2=3000万元;

应纳税所得额=90万元。

符合关于小型微利企业预缴企业所得税时的判断标准,可以享受优惠政策。

因此,A企业第1季度:

应纳所得税额=90×25%×20%=4.5万元;

减免税额=90×25%-4.5=18万元。

填表如下:

假设第2季度预缴企业所得税时,还符合小型微利企业的标准,相应的累计应纳税所得额为150万元,那么A企业第二季度累计:

应纳所得税额=150×25%×20%=7.5万元;

减免税额=150×25%-7.5=30万元;

第2季度应补税额=7.5-4.5=3万元

填表如下:

其他常见的问题